半導体関連の産業で生産能力が強化

2020年後半から顕在化した世界的な半導体不足は、国内外の生産活動に影響を及ぼし、現在もその影響が残っています。一方で、半導体関連産業における設備投資が積極的に行われる状況も生み出しました。

経済産業省生産動態統計調査では、製造業の各品目の生産能力量についても調査を行っており、生産諸条件(操業日数、操業時間、技術条件、労働条件、原燃料等)が標準的状態にある場合に、その生産設備で生産可能な最大産出量を生産能力量と定義しています。更に、この調査結果を基に経済解析室ではその能力量について、基準年(2015年)を100として指数化した生産能力指数を作成しています。

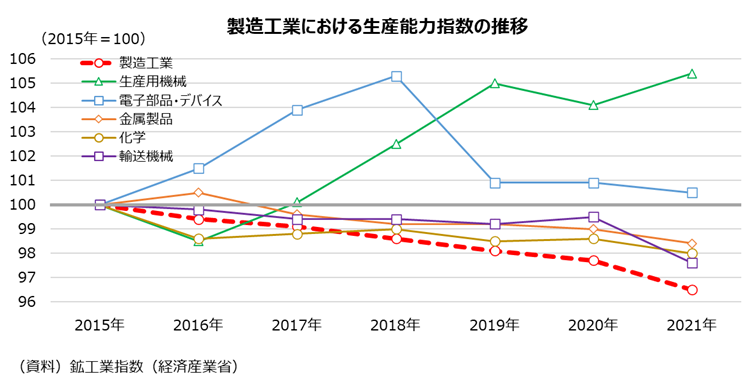

2021年の生産能力の水準が高い上位5業種について、2015年から2021年までの推移を示したものが下記のグラフとなります。

2015年の生産能力の水準を超えている業種は、12業種中、生産用機械工業と電子部品・デバイス工業の2業種のみとなっています。生産用機械工業は、建機や金属工作機械等の重機を生産する業種が対象となっている一方、電子部品・デバイス工業は、半導体集積回路など半導体関連の製品を生産する業種が含まれます。

今般の半導体関連の設備投資が、生産能力の水準維持等に一定の寄与があったものと推測されます。

半導体関連産業における設備投資意欲の高まりの影響

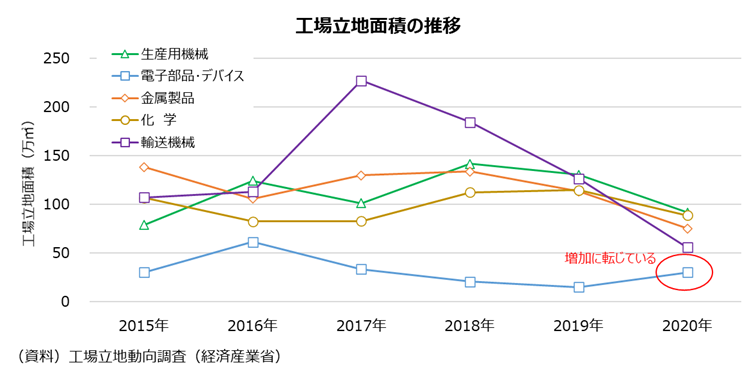

生産能力を強化する方法の一つとして、工場の新増設があげられます。国内で新増設される工場の敷地面積は、ここ数年、1,200万平方メートル前後で推移していますが、ピーク時の1989年と比べると実に4分の1程度となっており、長期的には工場立地は減少傾向にあります。

そして、2020年の工場立地面積について過去10年で見ると、東日本大震災が発生した2011年に次いで2番目の低さとなっており、新型コロナウイルス感染症拡大の影響が、工場立地の動きを抑制したと考えられます。

なお、前述の5業種について、ここ数年の工場立地面積の推移を見ると、2015年から2020年にかけて横ばい又は低下傾向となっており、生産能力が非常に伸びている生産用機械においても同様となっています。

一方で、半導体不足の影響から、半導体関連産業を中心に設備投資意欲が高まっており、世界的半導体メーカーTSMC社の熊本県進出など、国内でも工場新設の動きが一部に見られます。その中で、電子部品・デバイス工業の工場立地は、2020年は減少傾向から増加に転じています。

2021年の動きも注視する必要があるものの、半導体関連産業での設備投資意欲の高まりが、工場立地の促進につながることも期待されます。

人材・労働力の確保が急務に

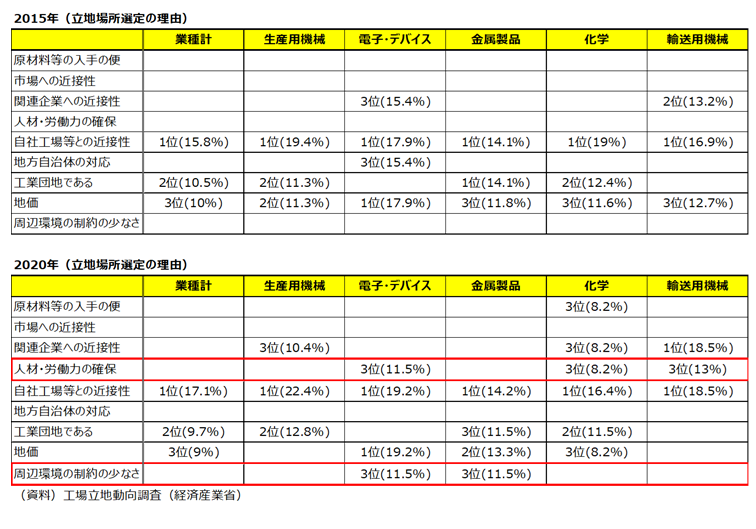

次に、企業がどのような点を重視して、工場の立地場所を選定しているかを見てみます。

下記の表は、2015年と2020年の選定理由上位3位までを示した表となりますが、製造業全体では、「自社工場等との近接性」、「工業団地であること」、「地価」を重視している点に変化はありません。

一方で、前述の5業種で見ると、2015年と2020年において、上位に入る選定理由に変化が生じています。2020年の選定理由の上位に、2015年にはなかった「人材・労働力の確保」、「周辺環境の制約の少なさ」が入ってきています。

特に、「人材・労働力の確保」については、5業種中3業種が重視する理由としてあげています。

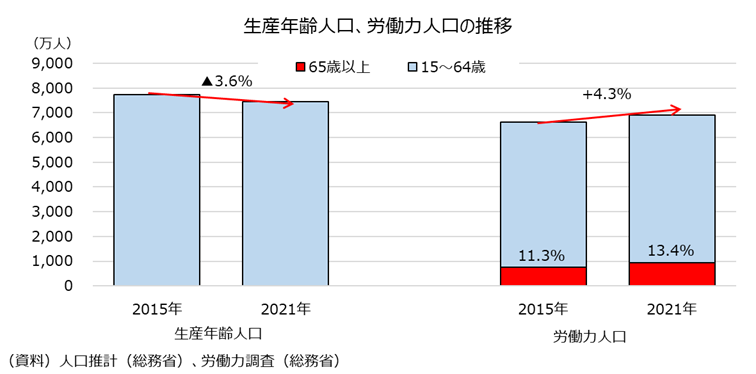

日本の労働者を巡る状況については、生産年齢人口(15~64歳)は、1995年をピークに減少が続いている一方、労働力人口(就業者と完全失業者を合わせた15歳以上の人口)は増加をしています。

その背景には、65歳以上の人材の労働参加率が上昇していることがあげられ、生産年齢人口の減少を65歳以上の人材がカバーする構図となっています。

65歳以上の人材の労働参加が増えているとは言え、生産年齢人口自体の減少が続いている日本の厳しい労働市場にあって、工場立地においても、人材・労働力の確保がますます重要な課題になると考えられます。

実際、「生産工程の職業」(製造業において、工場などで生産工程に従事する職業)の有効求人倍率は、2015年が1.10であるのに対し、2021年は1.55と、人材・労働力の確保が難しくなっている状況も見られ、工場立地を行うに当たって、人材・労働力の確保の重要度は高まっていくと考えられます。

(本解説に関する注意事項)

本解説は、公に入手可能で、経済産業省経済解析室が信頼できると判断した情報を用いて作成しています。ただし、使用した情報を全て、個別に検証しているものではないため、これらの情報が全て、完全かつ正確であることを保証するものではありません。

また、本解説は、統計等の利活用促進を目的に、経済解析室の分析、見解を示したものであり、経済産業省を代表した見解ではありません。