概要

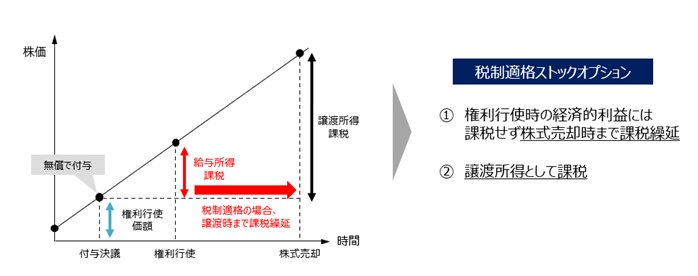

ストックオプション税制は、権利行使時の取得株式の時価と権利行使価額との差額に対する給与所得課税を株式売却時まで繰り延べ、株式売却時に売却価格と権利行使価額との差額を譲渡所得として課税する制度です。

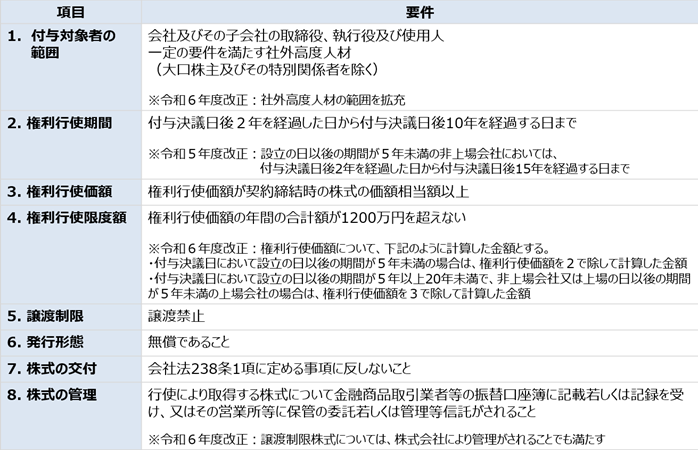

ストックオプション税制の主な要件

ストックオプション税制の適用を受けるためには、次に掲げるような要件を満たす必要があります。

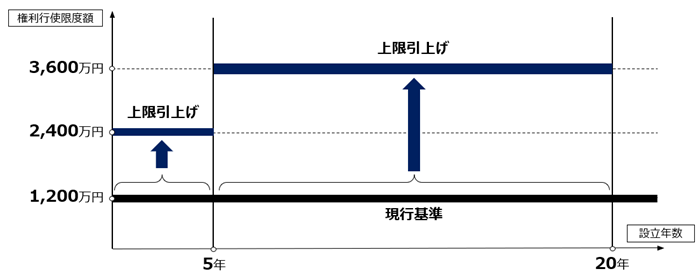

年間権利行使価額の限度額の引上げ(令和6年度税制改正)

令和6年度税制改正において、スタートアップの人材獲得力向上のため、一定の株式会社が付与するストックオプションについて年間の権利行使価額の限度額を引き上げました。●上限2,400万円/年への引上げ:

設立の日以後の期間が5年未満の株式会社が付与するストックオプション

●上限3,600万円/年への引上げ:

設立の日以後の期間が5年以上20年未満の株式会社で、

非上場会社又は上場の日以後の期間が5年未満の上場会社が付与するストックオプション

●年間権利行使価額の限度額の端数の計算方法について

権利行使価額を2又は3で除して計算した金額を算出するにあたり、1回の権利行使における権利行使価額の合計額ごとに2又は3で除した金額に1円未満の端数が生じる場合には、1円未満を切り上げて算出することとしています。

※ この取扱いについては、国税庁に確認済みです。

【例1】権利者が1株当たりの権利行使価額100円、10,000株分の権利行使をするとき

■権利行使価額の計算方法

・換算前:100円×10,000株=1,000,000円

・換算後:333,334円(1,000,000円÷3=333,333.333・・・円⇒333,334円)

【例2】権利者が1株当たりの権利行使価額1円、40,000株分の権利行使をするとき

■権利行使価額の計算方法

・換算前:1円×40,000株=40,000円

・換算後:13,334円(40,000円÷3=13,333.333・・・円⇒13,334円)

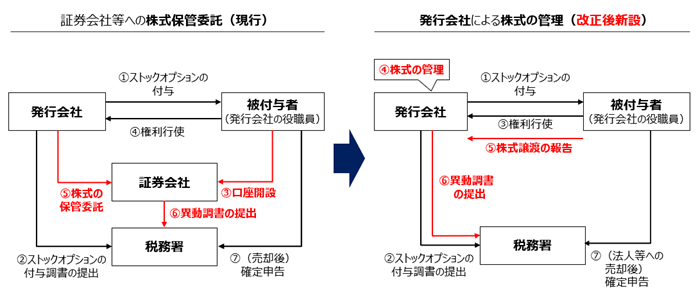

発行会社自身による株式管理スキーム(令和6年度税制改正)

令和6年度税制改正において、譲渡制限株式について、発行会社による株式の管理がされる場合には、証券会社等による株式の保管委託に代えて発行会社による株式の管理も可能となりました。

経過措置(令和6年度税制改正)

令和6年12月31日をもちまして、経過措置の適用期間は終了いたしました。

本税制の令和6年度改正の施行日は令和6年4月1日です。改正後税制は令和6年分以後の所得税について適用し、令和5年分以前の所得税については、なお従前の例によります。

ただし、令和6年3月31日以前に締結された契約について、令和6年4月1日から同年12月31日までの間に、①年間の権利行使価額の限度額、②発行会社自身による株式管理スキームに関する契約の変更をし、改正後税制に規定するそれぞれの要件を定めた場合には、改正後税制の要件が定められている契約とみなされ、改正後税制のメリットを享受できます。

※ 上記期間の後は、年間の権利行使価額の限度額の引上げなど、税制適格要件について当初契約の範囲を超える契約変更はできません。

ストックオプション税制改正の経過措置(PDF形式:1370KB)![]()

権利行使期間の延長(令和5年度税制改正)

ストックオプション税制の要件として、「付与決議日後2年を経過した日から付与決議日後10年を経過する日まで」の権利行使が必要でしたが、令和5年度税制改正において、設立から5年未満の非上場会社においては、権利行使期間を「付与決議日後2年を経過した日から付与決議日後15年を経過する日まで」へと延長しました。社外高度人材に対するストックオプション税制

ストックオプション税制の適⽤対象者を、社内の取締役及び従業員等に加えて、⾼度な知識⼜は技能を有する社外の⼈材にまで拡⼤する制度です。令和6年度税制改正において、認定対象企業・社外高度人材の範囲を拡充する等の改正を行いました。

インセンティブ報酬ガイダンス

本ガイダンスでは、インセンティブ報酬制度導入の意義と考え方、成長を実現した企業の報酬制度事例紹介、ストックオプションに関する実務上の論点、実務手続などをコラムも交えて分かりやすくまとめています。

関連法令

-

租税特別措置法(抜粋)(PDF形式:189KB)

-

租税特別措置法施行令(抜粋)(PDF形式:214KB)

-

租税特別措置法施行規則(抜粋)(PDF形式:193KB)

-

租税特別措置法施行令第十九条の三第九項第二号に規定する対象株式等の区分管理の方法として経済産業大臣が定める要件(令和6年経済産業省告示第69号)(PDF形式:123KB)

関連リンク

- 国税庁「ストックオプションに対する課税(Q&A)」(最終改訂令和5年7月)

- 国税庁「租税特別措置法に係る所得税の取扱いについて」の一部改正について(法令解釈通達)(租税特別措置法第29条の2第1項第3号における契約の締結の時における一株当たりの株価の算定方法)

お問合せ先

経済産業省 イノベーション・環境局 イノベーション創出新事業推進課電話番号:03-3501-1628

〒100-8901

東京都千代田区霞が関1丁目3番1号