地域未来投資促進税制について【適用期限:2027年度末(2028年3月31日)まで】

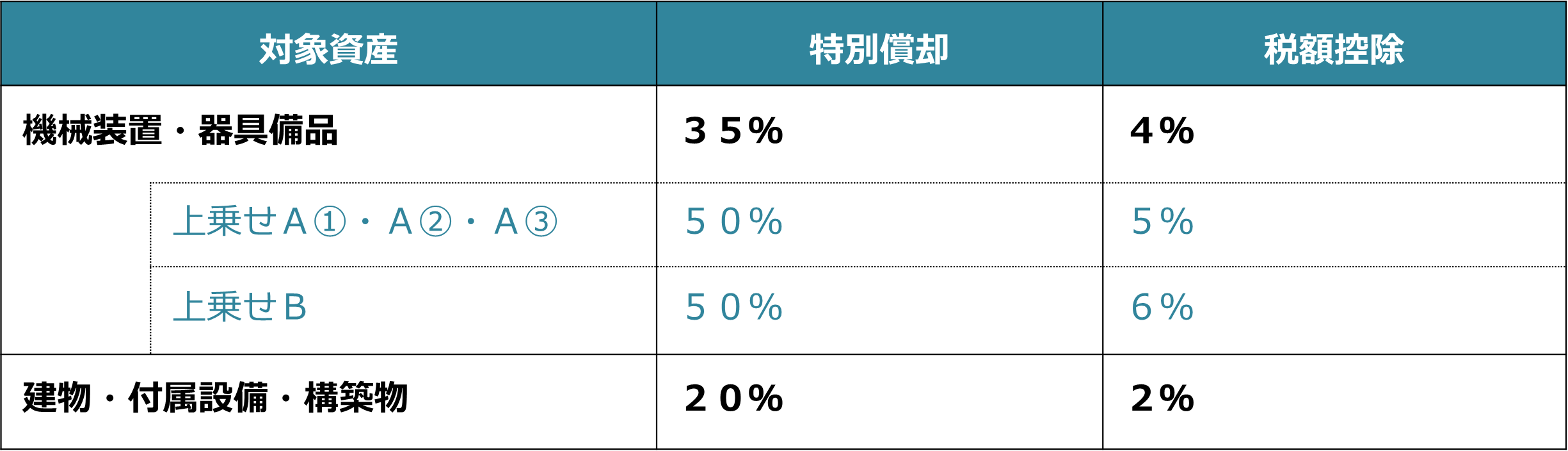

地域未来投資促進税制では、地域経済牽引事業計画に従って建物・機械等の設備投資を行う場合に、法人税等の特別償却(最大50%)又は税額控除(最大6%)を受けることができます。

本税制措置を受けるためには、【STEP1】都道府県知事による地域経済牽引事業計画の承認(申請先⇒都道府県)を受けた上で、

【STEP2】国(主務大臣)による課税特例の確認(申請先⇒地方経済産業局)を受ける必要があります。

○手続きの全体フロー

■□STEP1(①②):都道府県知事による地域経済牽引事業計画の承認

地域経済牽引事業計画の承認を受けるためには、都道府県及び関係市町村が作成する基本計画に適合する地域経済牽引事業計画の策定が必要となります。

<地域経済牽引事業の要件>

①地域の特性の活用

②高い付加価値の創出

③地域の事業者に対する経済的効果

地域経済牽引事業計画の策定方法(地域未来投資促進税制についてはP.21から)をガイドラインで定めていますのでご確認ください。

また、地域経済牽引事業計画の承認については、事業実施場所の都道府県にご相談ください。

■□STEP2(③④):国(主務大臣)による課税特例の確認

<課税特例の要件>

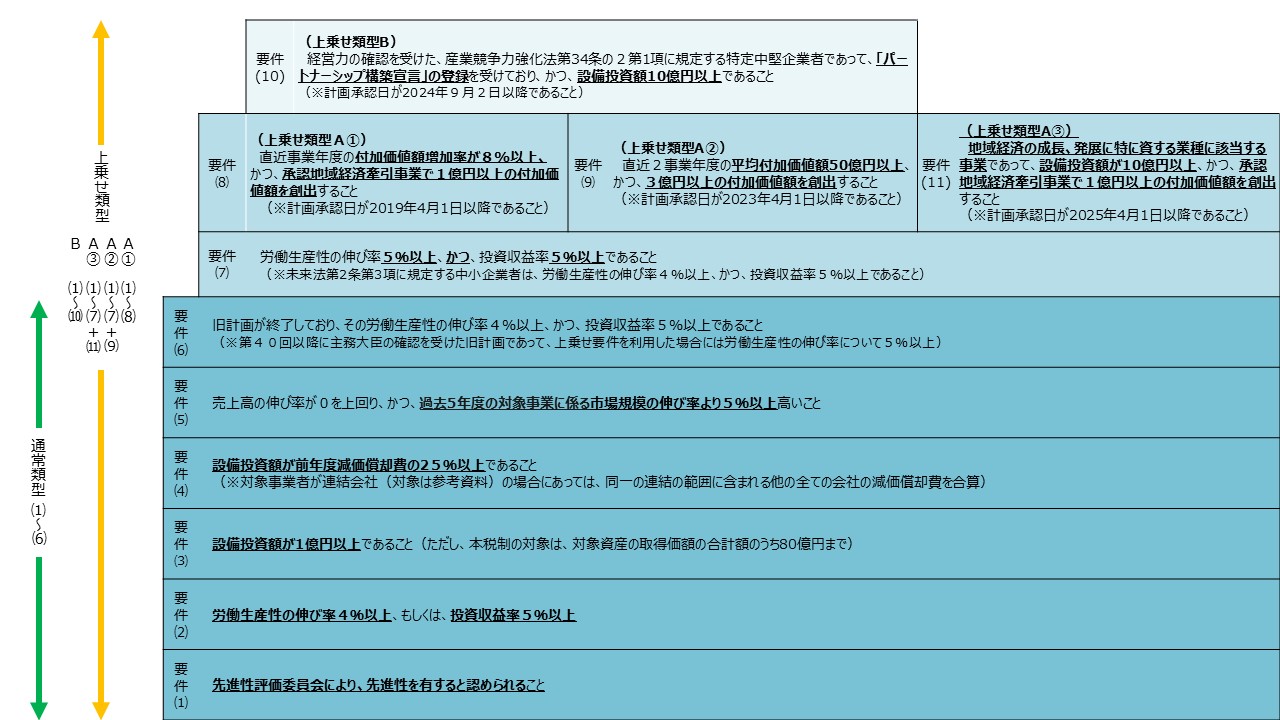

申請にあたっては、大きく通常類型と上乗せ類型(4種類)があります。

通常類型、上乗せ類型の各要件については下図の通り。

(※)中小企業者の定義について

上乗せ要件⑦において、労働生産性の伸び率が4%とされる「中小企業者」の定義(地域未来投資促進法第2条第3項)は下図のとおり

(※)特定非常災害で被災した区域について(災害特例)

(1)対象範囲

本要件の適用を受けようとする事業者については、以下の状況により、対象範囲が異なります。

⇒ 承認地域経済牽引事業の実施場所が、特定非常災害に基因して事業又は居住の用に供することができなくなった建物等が所

在していた区域*2であること。

*1 罹災証明書に準ずる書類とは、市町村が条例等に基づき発行する被災証明書等を指します。

*2 具体的には、承認地域経済牽引事業の実施場所が特定非常災害特別措置法第7条の政令で定める地区内であることを証明

するため、承認地域経済牽引事業の実施場所と同一の字に相当する範囲において、罹災証明書等が発行されたことを示す

書類(別紙3[特定非常災害特例])の提出を求めることとします。

事業の実施場所が当該特定非常災害についての特定非常災害特別措置法第7条の政令で定める地区内*3であること

*3 特定非常災害特別措置法第7条の政令で定める地区内については、以下のHPを参照ください。

内閣府防災 HP(特定非常災害関係)

内閣府防災 HP(災害救助法関係)

地域経済牽引事業計画の承認日が、当該特定非常災害発生日から起算して1年を経過していないこと。

★ ただし、特定非常災害において中小企業等グループ施設等復旧整備補助事業(グループ補助金)又はなりわい再建支援事業(新グルー

プ補助金)の採択を受けた事業については、この特例での申請はできません。

令和6年能登半島地震の発生を受け、災害特例の手続き等についてまとめておりますのでこちらもご参照ください。

■□手続きの流れに関する注意点

★対象資産にかかる工事の「着工」は地域経済牽引事業計画の「承認後」であることが必要です。

★対象資産の「取得」は、確認書の「交付後」であることが必要です。

■□税制適用の主な注意点

本税制措置は上記の要件以外に租税特別措置法等の規定に適合する必要があります。詳細については下記の国税庁ホームページを御確認ください。

主な注意点は以下のとおりです。

1.対象資産の取得価額の合計額のうち、本税制措置の支援対象となる金額は80億円が限度となります。

2.税額控除は、その事業年度の法人税額等の20%相当額が限度となります。

3.対象資産を貸付けの用に供する場合や中古の対象資産の取得は、本税制措置の対象とはなりません。

4.地域経済牽引事業計画の承認後であっても、主務大臣の確認前に対象設備を取得等した場合には、本税制措置の対象とはなりません。

地方税(固定資産税・不動産取得税)の課税免除または不均一課税について

承認地域経済牽引事業において新たに取得する土地・建物等について、都道府県・市町村の条例に基づき、地方税(固定資産税・不動産取得税)の課税免除または不均一課税を受けることができる場合があります。条例の制定状況や詳細の要件、適用期限については各都道府県・市町村へ事前にご相談ください。

主務大臣の確認申請スケジュール

法人税等の課税の特例や地方税の減免を受けるためには、法第25条に定める「主務大臣の確認」を受けることが必要です。

「確認申請書」を提出する際には、事前に提出先となる主務大臣の確定が必要です(※主務大臣については、法第43条第2項参照)。

主務大臣を確定させる際には関係省庁との調整を要します。

「主務大臣把握のための事前締切り」までに、必ず事業実施場所を担当する経済産業局まで事業内容等をご相談ください。

経済産業局へのご相談は、順次対応いたしますので、期限に余裕を持ったご相談をお願いいたします。

「主務大臣把握のための事前締切り」までに、事業内容等についてご相談がない場合、主務大臣が確定できず申請することができません。

※スケジュールは、変更する場合があります。

※申請に関しては、早めに事業実施場所を担当する経済産業局までご相談ください。

※申請に先立って、都道府県による地域経済牽引事業計画の承認を受ける必要があります。

地域経済牽引事業計画の承認に関するご相談は、事業を行う各都道府県にご相談ください。

※この税制は、2027年度末(2028年3月31日)までに対象施設を事業の用に供した場合に適用対象となります。

※主務大臣の確認申請書における「減価償却資産」の欄には、承認地域経済牽引事業計画に係る減価償却資産を全て列挙した上で、主務大

臣の確認前に取得等した対象設備については、当該欄内にその旨を記載してください。

適用事例

関連書類様式

-

課税の特例確認申請書(様式1-1)(Word形式:50KB)

-

課税の特例確認申請書(様式1-2)(Word形式:52KB)

-

課税の特例確認申請書(様式2)(Word形式:50KB)

-

別紙1-1(労働生産性の伸び率算定根拠)(Excel形式:14KB)

-

別紙1-2(投資収益率算定根拠)(Excel形式:14KB)

-

別紙3(特定非常災害特例)(Word形式:33KB)

-

地域経済牽引事業計画関連様式(Word形式:59KB)

なお、特定中堅企業者については下記リンクをご確認ください。

https://www.meti.go.jp/policy/economy/chuuken/tokutei-chuuken.html

地域未来投資促進法等のオンライン手続きについて

地域未来投資促進法等に関する申請、届出等について、オンラインシステム(Gビズフォーム)を活用した手続きを開始しました。 https://form.gbiz.go.jp/ApplicationList/regional-future-home/最終更新日:2025年12月19日