国内向け出荷は、2か月連続の前月比低下

2022年10月の鉱工業出荷は、季節調整済指数94.1、前月比マイナス1.1%と、2か月連続の低下となりました。これまで、2022年度初めは中国でのロックダウンの影響などを受けて、低下しましたが、6月にはロックダウンの解除などを受けて上昇に転じ、7月、8月も部材供給不足の影響が緩和したことなどから引き続き上昇し、3か月連続で上昇していました。しかし、9月はこれまでの上昇の反動などから内需が弱く、4か月ぶりに前月比で低下し、さらに10月は外需も弱く、2か月連続の低下となりました。

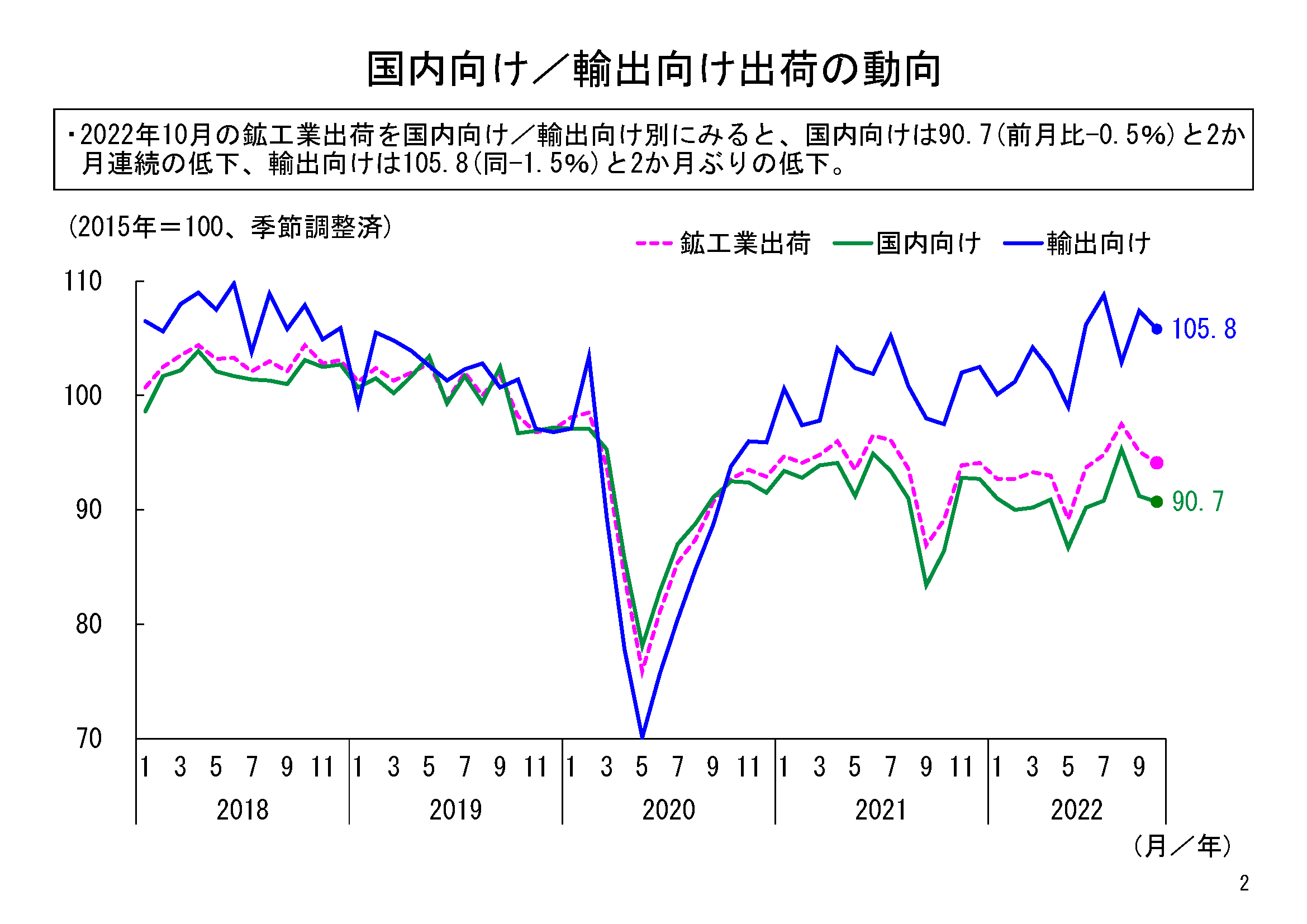

内訳をみると、内需(国内向け出荷)は前月比マイナス0.5%と2か月連続の低下、外需(輸出向け出荷)は同マイナス1.5%と2か月ぶりの低下となりました。

出荷水準をみると、2022年10月の指数値は、国内向けが90.7、輸出向けが105.8となりました。感染症が拡大する直前の2020年1月の指数値は、国内向け、輸出向けともに97.1でしたが、それらと比較すると、輸出向けについては、感染症拡大以前の水準を超えていますが、国内向けについては、いまだ低い出荷水準が続いています。

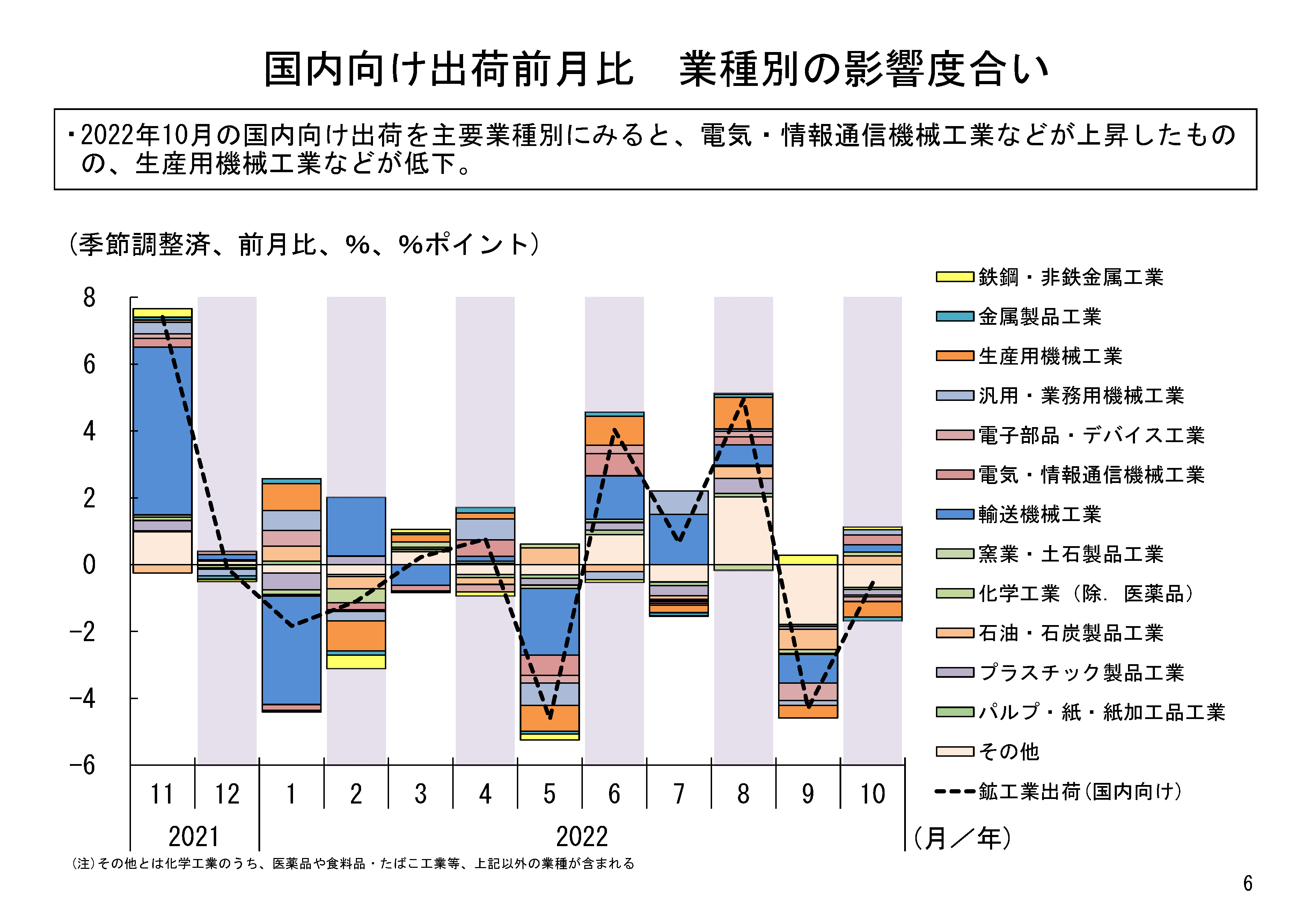

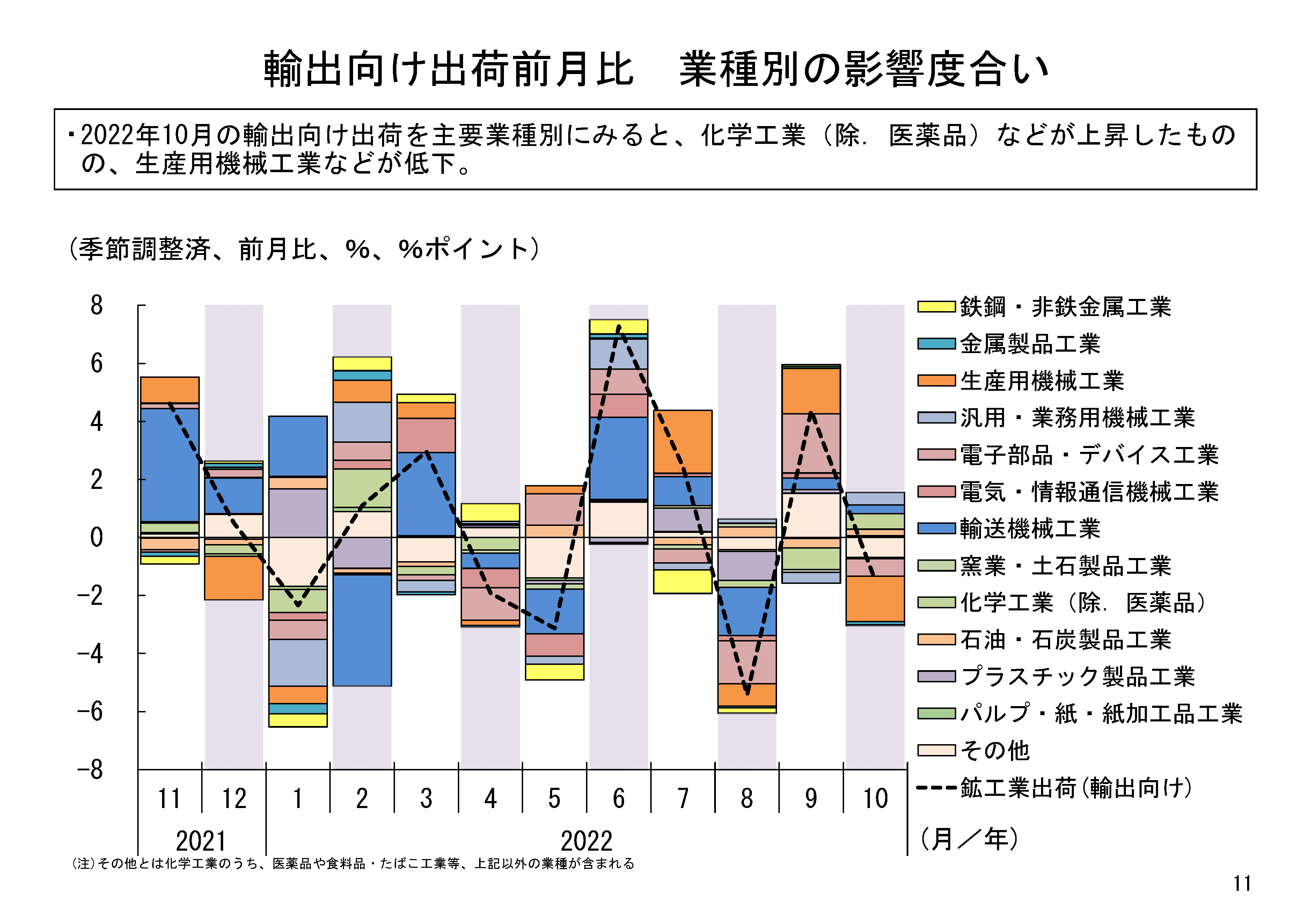

業種別の動き

10月の国内向け出荷の業種別動向をみると、12業種中、6業種で前月比低下となりました。生産用機械工業が前月比マイナス8.1%と低下し、なかでも半導体・フラットパネルディスプレイ製造装置、機械工具等が低下していました。次いで低下寄与が大きかったのはプラスチック製品工業でした。なかでも工業用プラスチック製品、プラスチック製管・フィルム・シート・建材類等が低下していました。

10月の輸出向け出荷の業種別動向をみると、12業種中、6業種で前月比低下となりました。低下寄与が大きかったのは生産用機械工業で、なかでも建設・鉱山機械、金属加工機械等が低下していました。次いで低下寄与が大きかったのは電子部品・デバイス工業で、なかでも集積回路、電子部品等が低下していました。

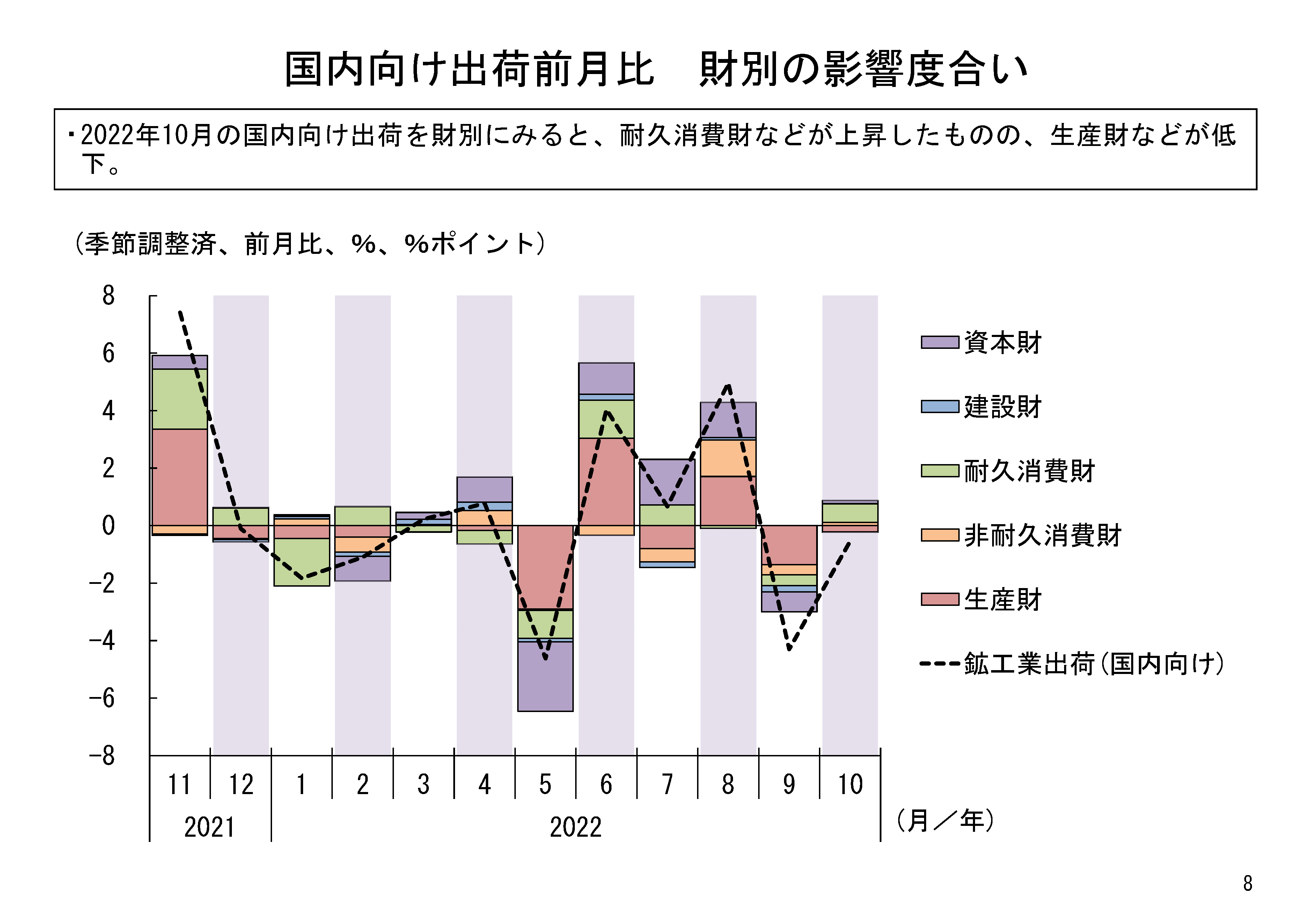

需要先用途別の動き

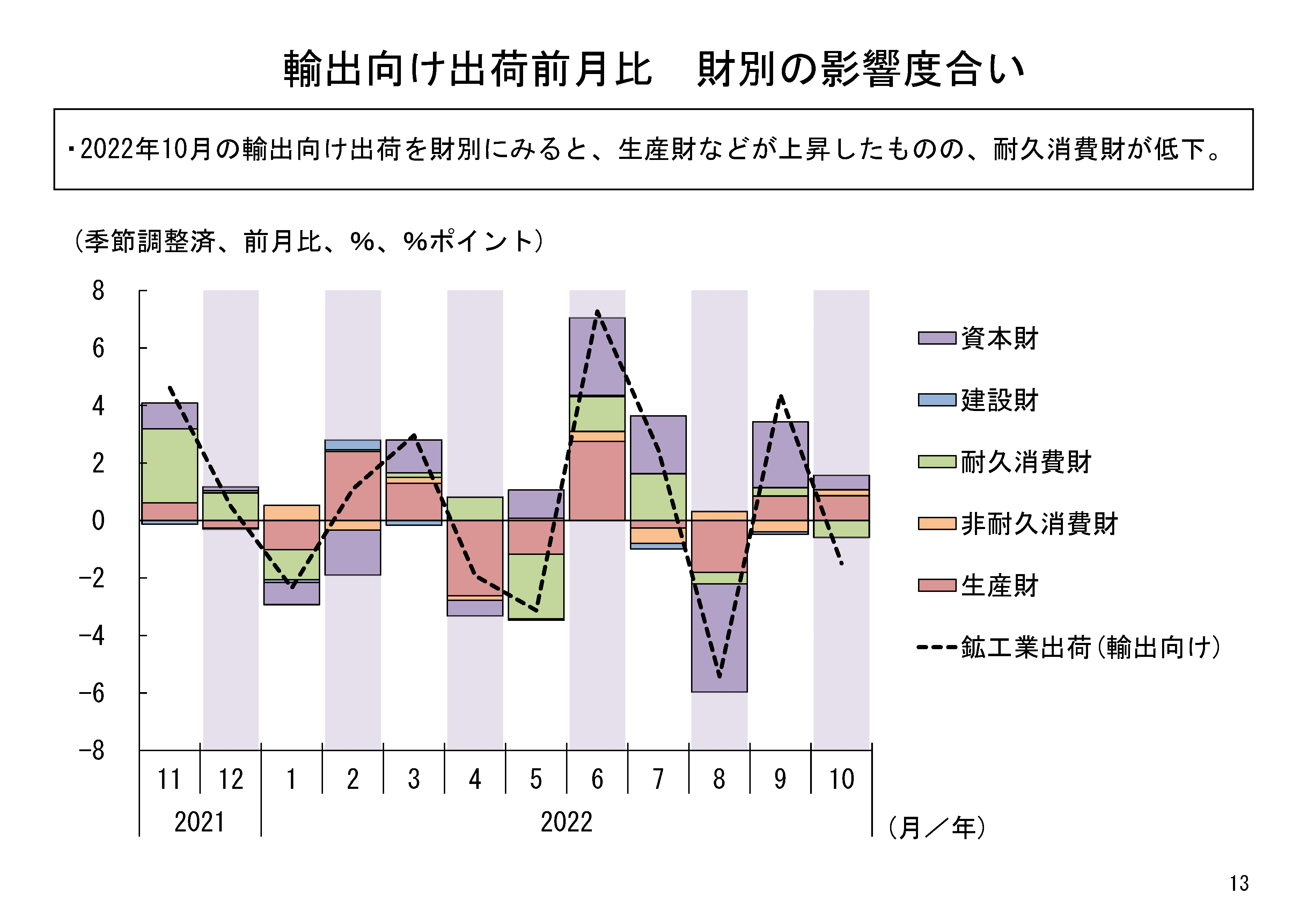

10月の需要先別用途別分類(財別分類)の国内向け/輸出向け出荷の動きを比較してみます。

国内向け出荷で低下寄与が大きかった財別分類は、生産財で、次いで建設財が低下となりました。

輸出向け出荷で低下寄与が大きかった財別分類は耐久消費財となりました。なお、資本財は全体では上昇しておりますが、輸送機械を除いた系列でみると最も低下寄与が大きくなります。

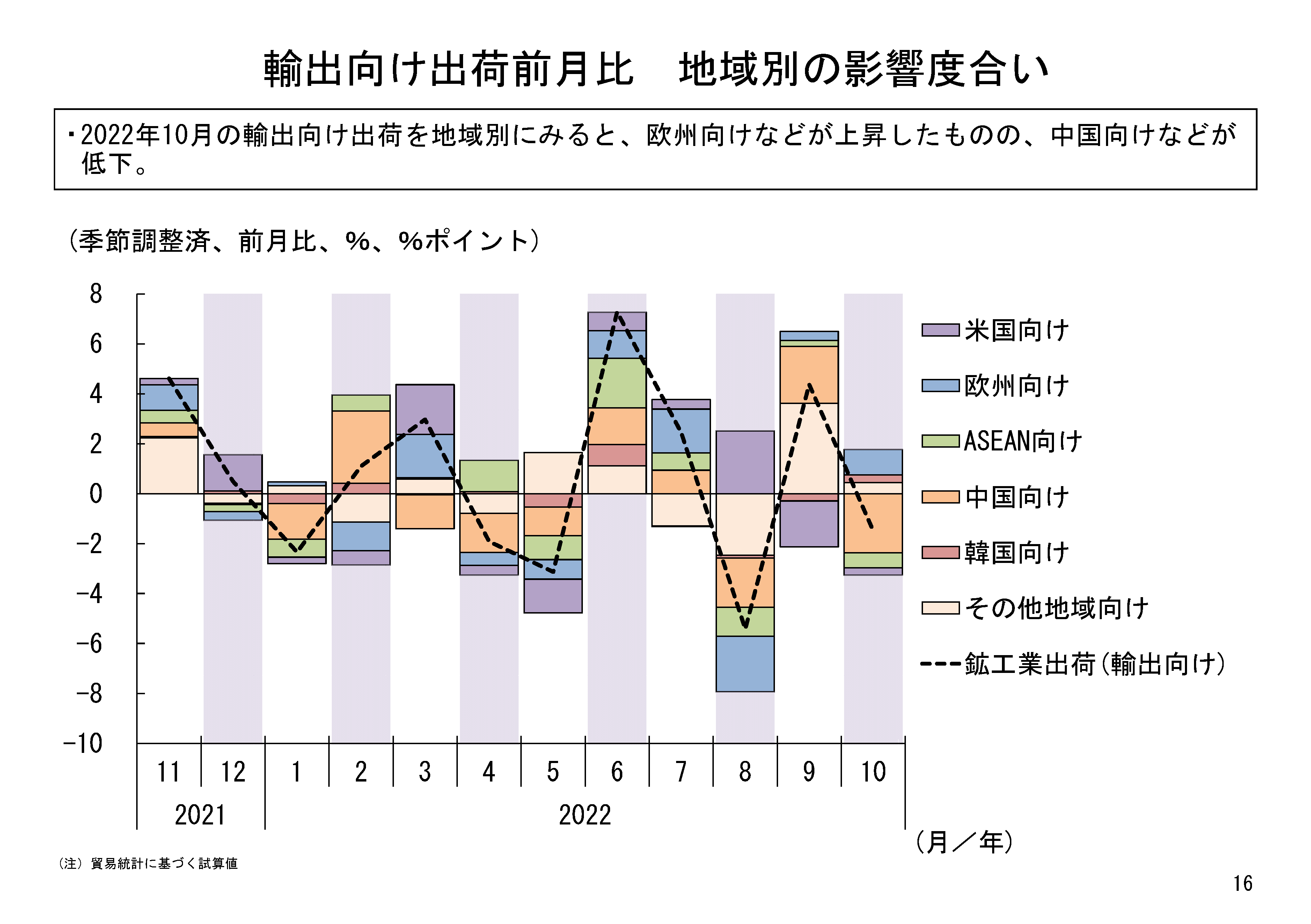

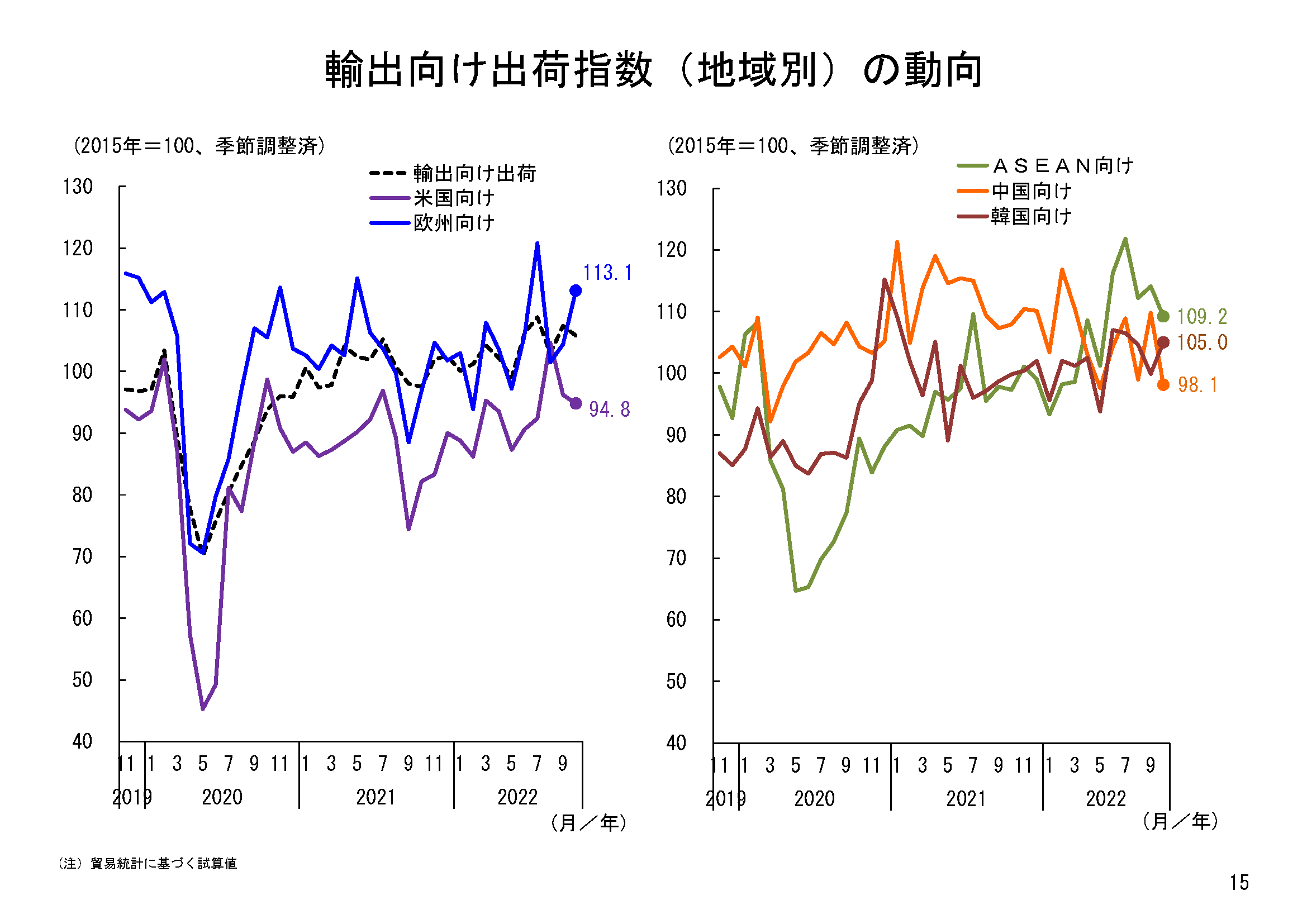

輸出仕向け先別の動向

10月の主要仕向け先別の輸出向け出荷の動きをみると、欧州向け、韓国向けは前月比上昇となりましたが、他の主要地域向けは全て前月比低下となりました。

低下寄与がもっとも大きいのは中国向けで、生産用機械工業、輸送機械工業等の大幅低下により、前月比低下となりました。次いでASEAN向けが石油・石炭製品工業、生産用機械工業等により低下となっています。

一方、欧州向けは輸送機械工業、プラスチック製品工業等の上昇により、2か月連続の上昇となりました。

低下寄与の大きい中国向けの要因をみると、9月に大きく輸出を伸ばした品目の反動が目立っており、需要が弱くなっている訳ではないとも考えられます。また、10月は為替が大きく円安に動いており、本来輸出には好材料ではありますが、数量的増加には時間がかかるので、11月以降の輸出向け出荷の動向が注目されます。

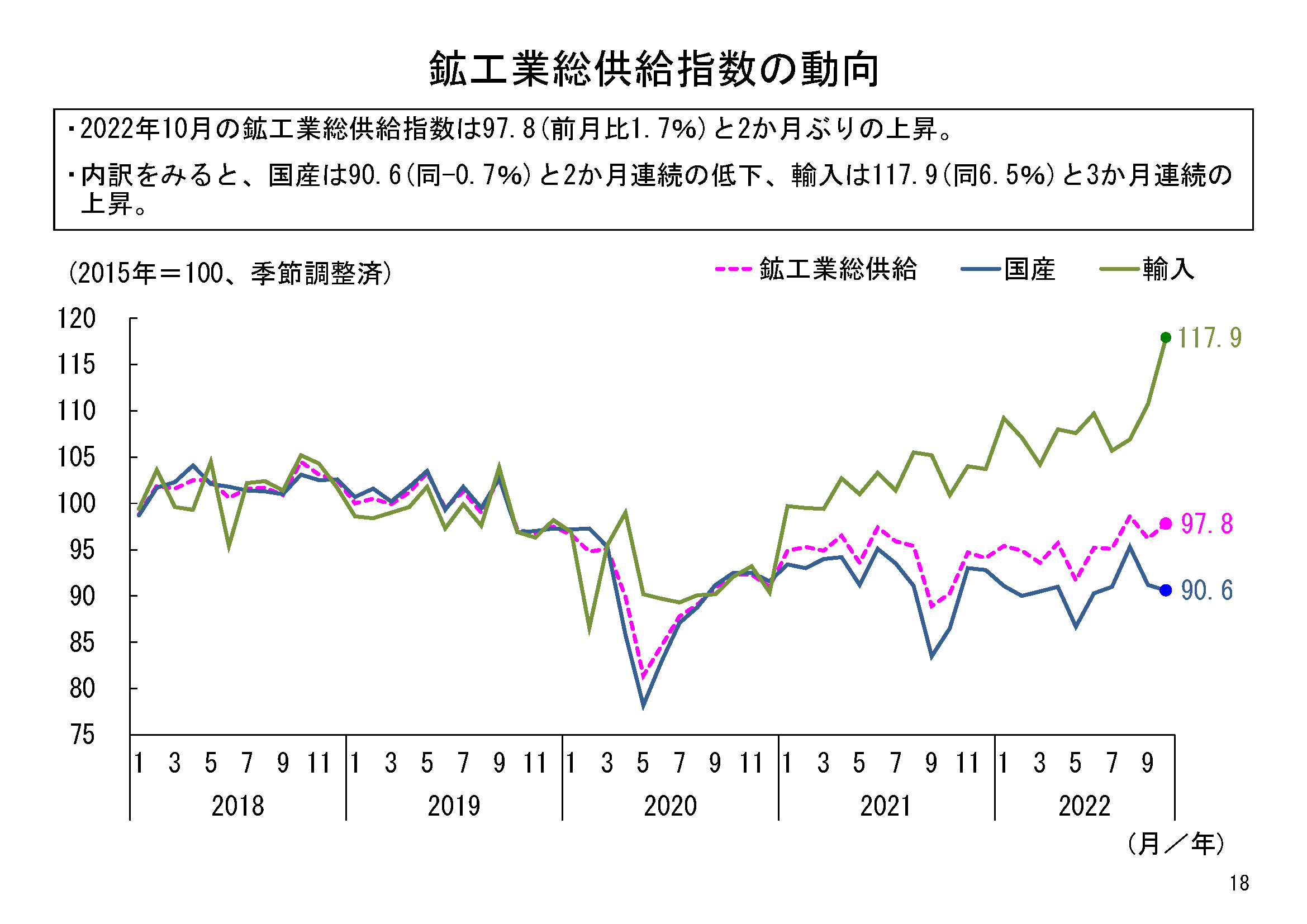

輸入品、総供給の動向

一方、輸入の動向をみると、10月は、季節調整済指数で117.9、前月比6.5%と3か月連続の上昇となりました。ここでも、為替の影響がタイムラグを持って現れるため、11月以降の輸入は徐々に抑制される可能性があります。

業種別の動向をみると、13業種中、13業種全てが前月比上昇となり、電子部品・デバイス工業、鉱業等が上昇に寄与しています。

国産は前月比マイナス0.7%と2か月連続の低下となり、その結果、鉱工業総供給は、前月比1.7%と2か月ぶりの上昇となりました。

鉱工業出荷は、部材供給不足の影響緩和が継続していたことなどから回復傾向を示してきましたが、10月は前月の反動等による海外需要の減少が影響し、低下しました。しかし、これまで出荷全体を牽引していた輸出向けが、再び上昇傾向に転じるための、輸出に条件の良い円安基調も続くと見込まれることから、回復傾向に向かうと考えられます。

ただ、中国では「ゼロコロナ政策」で再び中国各地の経済活動が停滞するなど、新型コロナウイルス感染症の感染者拡大の影響や、世界的な半導体不足などサプライチェーンの状況がもたらす影響、物価上昇の影響にも十分注意する必要があります。11月以降、出荷が国内向け・輸出向けそれぞれどのように推移していくかについても、十分注意して見ていきたいと考えます。

- 結果概要のページ

- https://www.meti.go.jp/statistics/tyo/utiwake/result-1.html

- 参考図表集

- https://www.meti.go.jp/statistics/tyo/utiwake/result/slide/result-utiwake-sanko-202210.html

- 鉱工業出荷内訳表、総供給(いわゆるバランス表)をちょっとながめてみました

- https://www.meti.go.jp/statistics/toppage/report/minikaisetsu/slide/20160511iip_bl_gaiyou.html